2019上半年中国房地产融资历程、规模及渠道

发布时间:2020-01-13 , 发布人:华恒智信分析员

一、房地产融资发展历程

2006年以来,中国房地产融资经历了五个发展阶段:

1、股权融资阶段(2006-2009年)

该阶段是房地产企业的第一轮股权融资热潮,适值股市处于牛市,房地产行业快速发展,较高的行业景气度和较好的股票市场行业推动房地产企业通过IPO和定增获得低成本资金。2006年,房地产IPO企业数量为3家,募集金额为60亿元,创历史新高。

2、非标兴起阶段(2010-2013年)

2010年,为遏制房价过快上涨,国务出台《国十一条》,此外,证监会要求房地产企业在IPO或定增时出具国土资源部意见,相当于叫停了股权融资。

股权融资渠道受限背景下,房地产企业转向非标渠道获取资金。非标债务融资工具包括:信贷资产、信托贷款、委托债权、承兑汇票、应收账款等。按渠道划分,银行主要通过信托公司、保险公司、证券公司和基金公司进行标的投资。

非标的资产投资可以同时满足企业融资和金融机构投资的需求,且具有规避监管、流程快、结构灵活等优点。2013年,全年新增社会融资规模中,非标占比达到30%,其底层资产大多对接基建和房地产。

3、定增、公司债阶段(2014-2016年)

2014年,随着经济增长,房地产再融资放开,加上A股迎来牛市,上市企业通过发行定增获取融资规模陡增。

此外,2015年证监会发行《公司债发行与交易管理办法》,公司债发行主体范围扩大,债券融资市场对房地产企业开放。房地产企业发债的主要渠道为:短期融资券、中期票据、企业债和公司债等。2016年,房地产企业债券发行数量为977只,同比增长121.5%;发行规模为10563亿元,同比增长72.4%。

4、海外债井喷阶段(2016-2019年上半年)

2015年9月,发改委发布了《国家发展改革委关于推进企业发行外债备案登记管理改革的通知》,放松了企业境外发债的条件。2016年10月,沪、深交易所发布《关于房地产公司债券的分类监管方案》,规定公司债募集资金不得用于购置土地。在国内融资渠道逐步收紧背景下,房企境外发债的积极性显著提升。

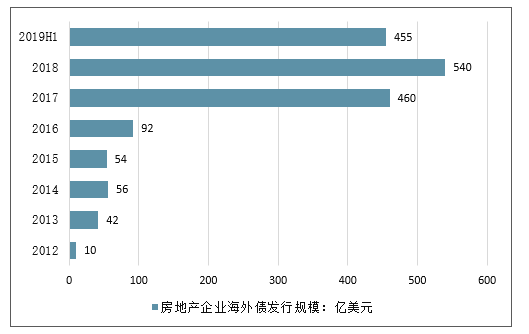

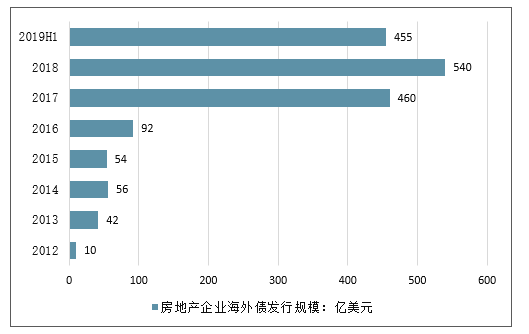

2017年,中国房企海外债发行规模为460亿美元,同比增长了4倍;2018年,中国房企海外债发行规模达到540亿美元,2019年上半海外债发行规模达到455亿美元,几乎达到2017年全年水平。

2012-2019年中国房地产企业海外债发行规模(单位:亿美元)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国房地产融资租赁行业市场深度评估及市场前景预测报告》

5、再融资业务全面收紧阶段(2019年下半年~)

2019年6月份开始,地产行业再融资业务几乎全面收紧,无论是信贷、境外债还是非标融资等。

2019年7月6日,中国银保监会针对部分房地产信托业务增速过快、增量过大的信托公司进行约谈警示;

2019年7月10日,中国银保监会针对部分房地产贷款较多,增速较快的银行进行窗口指导,要求控制房地产贷款额度;

2019年7月12日,国家发改委发布《关于房地产企业发行外债申请备案登记有关要求的通知》,提出房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。

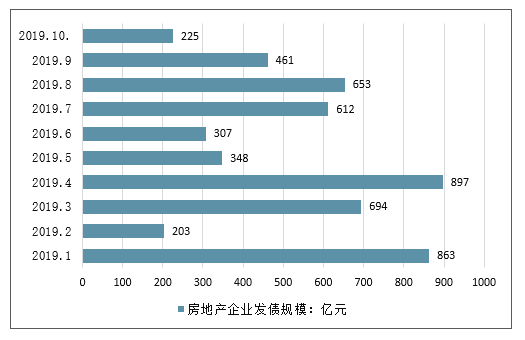

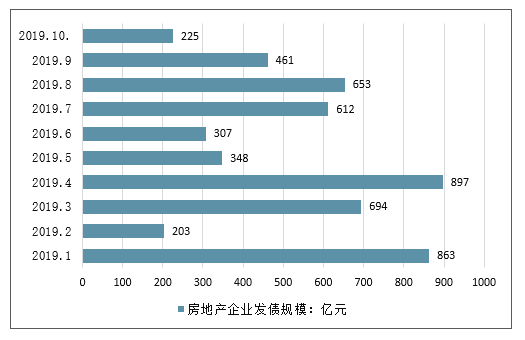

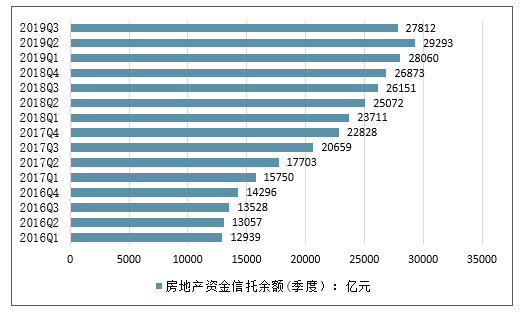

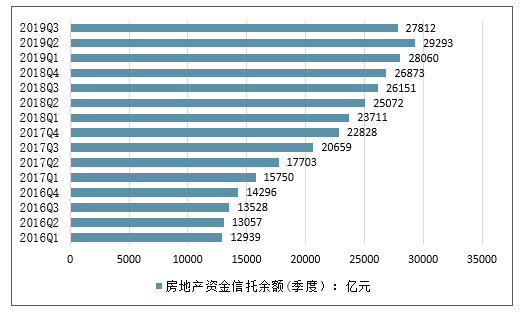

受此影响,2019年下半年,房地产企业发债规模持续下滑,2019年10月,房企发债规模为225亿元,环比下降51%;房地产资金信托余额也出现多年来的首次下滑,2019年第三季度,房地产资金信托余额为27812亿元,环比下降5%。

2019年1-10月房地产企业发债规模(单位:亿元)

数据来源:公开资料整理

2016年-2019年房地产资金信托余额(季度)(单位:亿元)

数据来源:公开资料整理

二、二季度房企融资规模达近两年以来较低值

2019年1月5日,央行再次宣布下调金融机构存款准备金率1个百分点,是2018年以来第5次降准,使得金融市场的流动性更为充足。同时一季度,政府多次提出要继续实施稳健的货币政策,在鼓励发行公募REITs产品以及保险资金增持优质企业的股票的同时,也重申了要对房地产金融进行审慎管理。3月的全国两会提出积极的财政政策要加力提效,稳健的货币政策要松紧适度,而央行也同时表示要把企业的杠杆率明显降下来,同时要把居民家庭的杠杆率稳住。在这样的形势下,2019年一季度的整体融资环境继续延续了2018年底的回暖趋势,房企融资出现了“小阳春”。

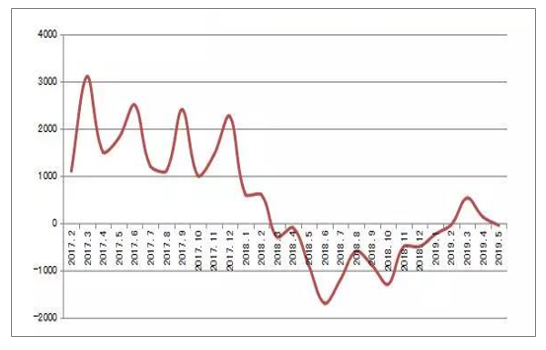

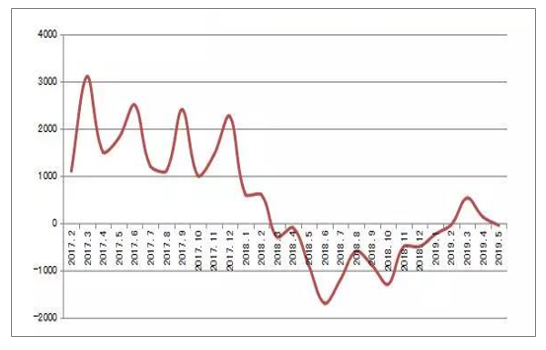

然而从4月份开始,随着金融机构违规放款给房地产市场的事件频出,以及土地市场上高溢价地块的多次出现,房企的融资环境开始有所收紧。5月17日,银保监会发布了23号文,明确要求商业银行、信托、租赁等金融机构不得违规进行房地产融资,重点申明了要对银行、信托等金融机构对房地产行业的放款加强监管工作。在此背景下,信托贷款余额在经历了三、四月份短暂的反弹后又于5月再次回落。作为房企融资的重要组成部分,信托贷款余额的波动有着一定的风向标作用,也反映了融资环境的变化。

2017-2019年5月全国信托贷款月度增量走势

数据来源:公开资料整理

6月13日银保监会主席在陆家嘴论坛上表示,必须正视一些地方房地产金融化的问题,一些房地产企业融资过度挤占了信贷资源,助长了房地产投资投机行为。再加上5月底部分媒体报道,监管部门近期加强了对一些拿地激进的房企的融资监管,尤其是收紧“地王”融资,部分房企债券、ABS发行将被暂停,房企融资环境再次收紧。

据不完全统计,2019上半年95家典型房企融资总额为7169.2亿元,同比下降3.6%,环比则增长了16.4%。究其原因,一季度延续了2018年11月开始的融资回暖趋势,融资额达到2016年以来的峰值,同比增长15.6%;而二季度融资环境再收紧,使得房企在二季度的融资总量大幅减少,达到近两年以来的较低值,从而使得上半年整体的融资额也同比有所下滑。

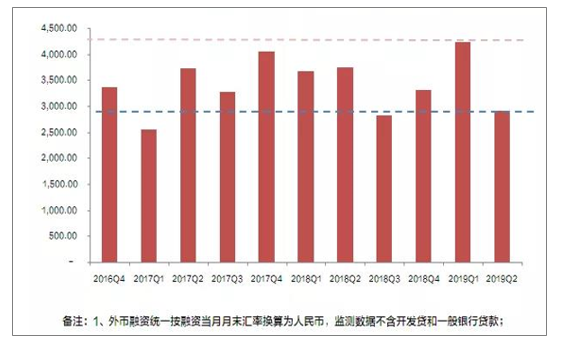

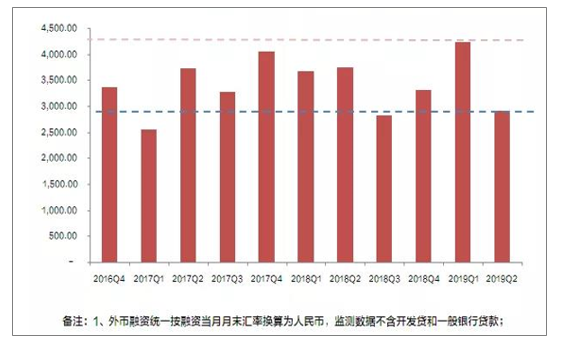

2017-2019年上半年各季度房企业融资总量情况

数据来源:公开资料整理

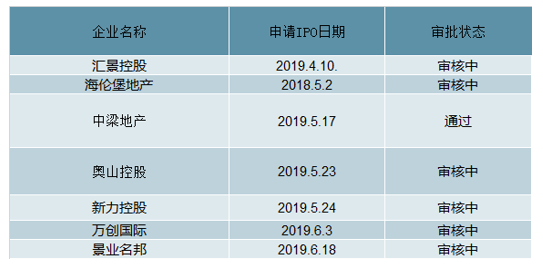

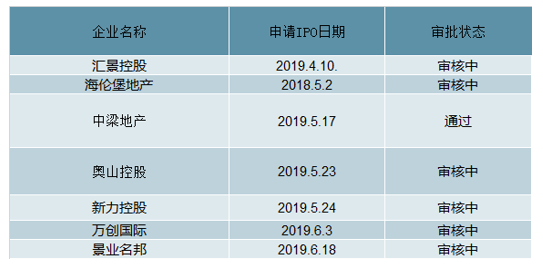

在融资环境的持续收紧的背景下,2019年上半年房企对于赴港上市依旧热情不减,其中德信中国、银城国际分别于2月、3月成功上市,海伦堡地产、中梁地产、奥山控股及万创国际等在招股说明书到期后,又重新递交了上市申请。除此之外,江西房企新力控股于5月24日也向港交所递交了上市申请。截至2019年6月,在港交所等待IPO的房企包括海伦堡地产、中梁控股、奥山控股、新力控股在内共增至7家,其中中梁控股已于6月26日通过了聆讯,与资本市场的距离仅差一步之遥。

通过上市房企不仅可以在IPO时获得一笔直接融资,更可以提高企业透明度,拓宽融资渠道,对未来企业维持流动性也有着相当的帮助。据统计,2018年以来已成功在香港IPO上市的内房企就有8家,分别为正荣集团、弘阳地产、大发地产、美的置业、恒达集团、万城控股、德信中国及银城国际。而从2018年初上市的正荣集团的业绩报告来看,企业上市之后的净负债率由2017年的183.2%,大幅下降了109个百分点至2018年底的74.04%。此外2018年中上市的弘阳在财务方面也有明显改善,2018年底净负债率同比下降19.4个百分点至68.3%。

2019年6月在港排队上市房企业情况

数据来源:公开资料整理

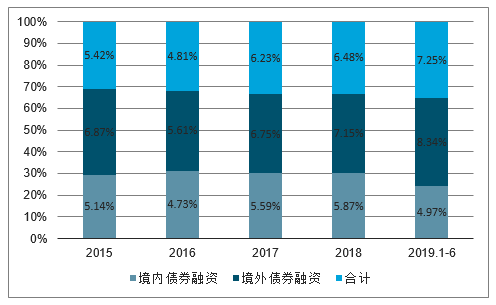

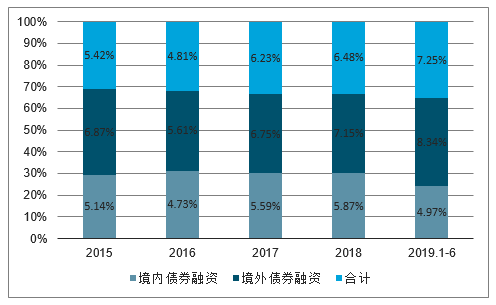

从95家典型房企债券类融资监测的情况来看, 2019年上半年房企境内外债券类融资总额4286亿元,占2018年全年的59.3%。其中,境内发债1402亿元,占2019年境内外发债总量的33%;境外发债2883亿元,占比67%,相较于2018年上升了19个百分点,主要是由于2018年5月发改委以及财政部出台相关政策限制境外债用途,导致2018年下半年境外发债量骤减,而2018年底2019年初,由于境内环境持续收紧,且房企在2019年面临偿债高峰期,房企不得不再次向海外举债。

2015-2019年6月中国房企业发债情况

数据来源:公开资料整理

从房企的债券到期情况来看,2015年公司债及中期票据发行量较大,多数企业的债券的期限在3年-7年间,2019年房企面临偿债高峰期,2019年上半年到期债券2108亿元是2018年全年到期债券的93%,大部分房企不得不再次举债偿还旧债,这也是2019年上半年发起发债量上升较大的主要原因。2019年下半年,房企的到期债券为1706亿元,到期债券总量也属高位也不容小觑;到2020年下半年2021年上半年,房企的偿债压力进一步上升,到期债券均突破3000亿元人民币,届时房企将面临更大的偿债以及融资压力。

2018-2022年中国房企债券到期情况(亿元)

数据来源:公开资料整理

三、房地产融资渠道

经过多年发展,中国房地产已经形成了近50细项的融资体系。包括了银行贷款、非标融资、股权融资(IPO、增发等)、债权融资(公司债、企业债、私募债、中票等)、供应链金融、销售回款等。

从各渠道融资申请难以程度来看,目前,短期融资、中期票据、定向工具、ABS发行难度较低;房地产开发贷、海外债、公司债、非标融资发行难度较大;IPO、定向增发已经基本停止。

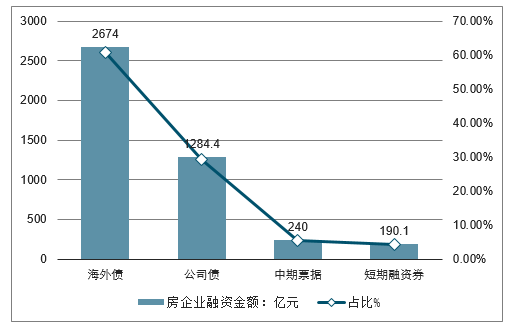

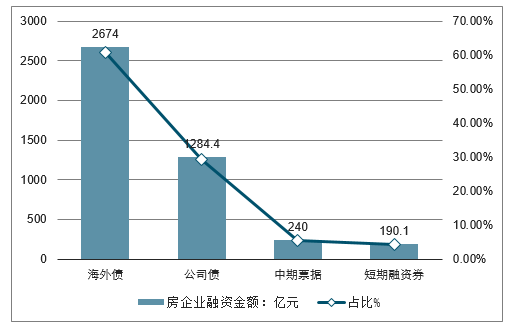

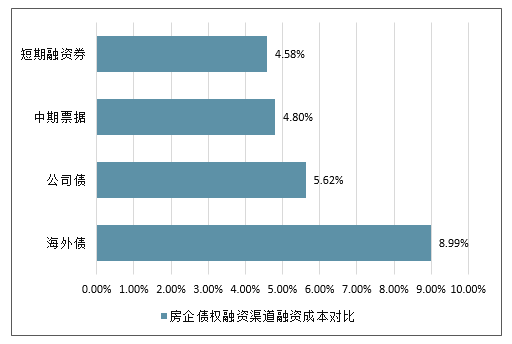

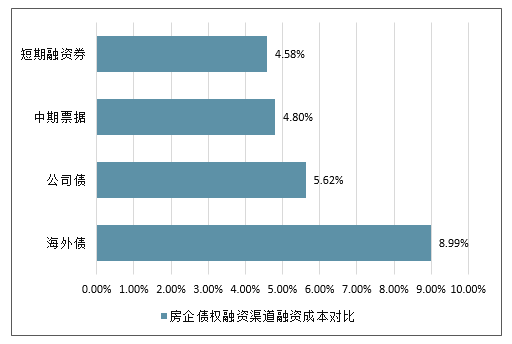

截至2019年7月16日,房企融资总量约为4388.4亿元,平均融资利率为6.9%,共发行债券226只。

从发行规模来看,海外债发行金额2674亿元,占60.9%,公司债发行金额为1284.4亿元,占29.3%。

从发行利率来看,海外债发行利率最高,平均利率近9%,几乎是短期融资券利率的两倍。此外,部分海外债券利率突破了15%。

尽管海外债券融资成本高昂,在国内融资受限情况下,房企依然需要依赖海外发债维持资金周转。

2019年下半年,随着海外发债受限,房企资金周转将面临更大压力。近年来房企资产负债率连续上涨,部分房企需要变卖资产,降低杠杆,维持正常运营。

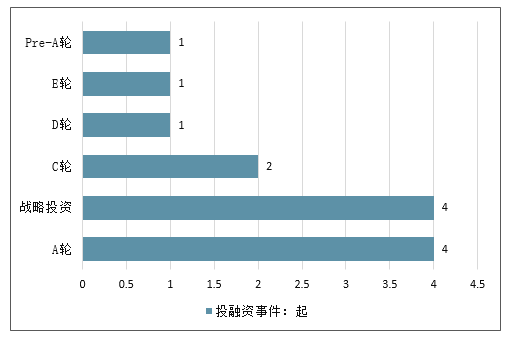

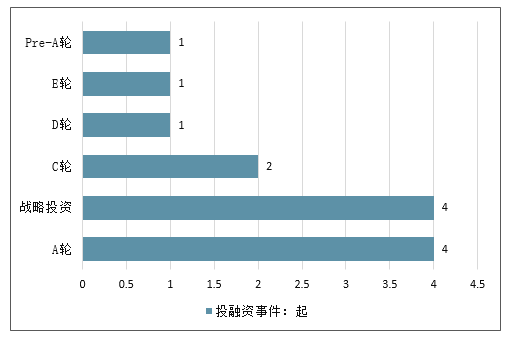

2019年9月,房产服务领域投融资事件共计13起,较上月多2起,投融资金额132.11亿元。其中,A轮、战略投资事件分别有4起,C轮投融资事件2起,D轮、E轮、Pre-A轮投融资事件各有1起。

2019年9月中国房产服务领域投融资事件轮次情况

数据来源:公开资料整理

2019年1-7月房企融资结构(单位:亿元,%)

数据来源:公开资料整理

2019年1-7月房企债权融资渠道融资成本对比(单位:%)

数据来源:公开资料整理

从企业的债券类融资成本来看,2019年上半年房企债券类融资成本7.25%,较2018年年末上升了0.77个百分点,其中,境内发债的平均成本为4.97%,较2018年全年下降0.91个百分点,主要是大型房企发债结构性的影响;境外发债的成本8.34%,较于2018年全年上升了1.19个百分点。2018年以来境外债的发债成本便一直居高不下,特别是2018年10月境外发债成本破8%,之后均在7.50%以上,而2019年多数企业迎来偿债高峰期,即使成本走高,企业也不惜代价进行发债。

2015-2019年6月房企境内外债券融资成本情况

数据来源:公开资料整理

来源:中国产业信息网

扫一扫,关注

扫一扫,关注