2019年全球PCB行业市场现状及发展趋势分析

发布时间:2020-01-13 , 发布人:华恒智信分析员

一、全球印制电路板市场概况

1、行业规模

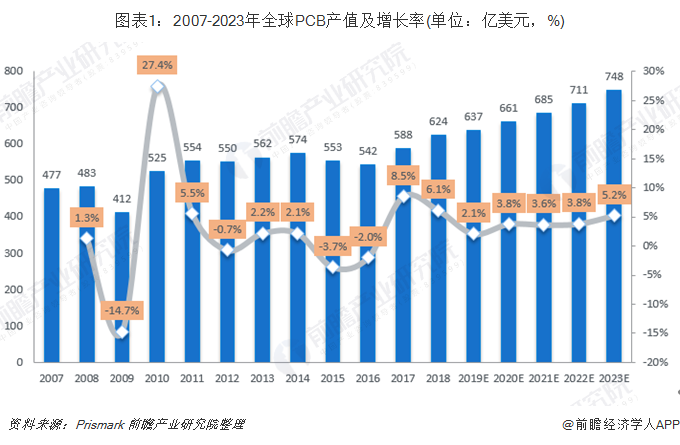

PCB行业是全球电子元件细分产业中产值占比最大的产业,随着研发的深入和技术的不断升级,PCB产品逐步向高密度、小孔径、大容量、轻薄化的方向发展。2015年、2016年,全球PCB产量小幅上涨,但受日元和欧元相较美元贬值幅度较大等因素影响,以美元计价的PCB产值出现小幅下降。

根据Prismark统计,2018年全球PCB产业总产值达623.96亿美元,同比增长6.0%,据Prismark预测,未来五年全球PCB市场将保持温和增长,物联网、汽车电子、工业4.0、云端服务器、存储设备等将成为驱动PCB需求增长的新方向。

2、市场分布

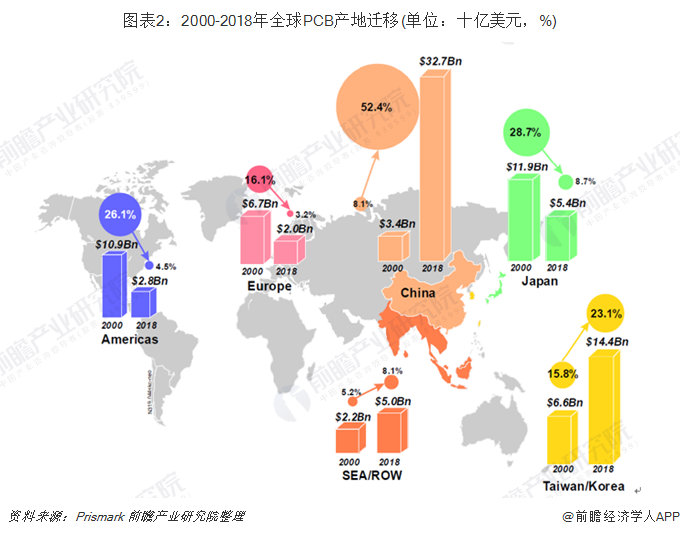

PCB产业在世界范围内广泛分布,欧美发达国家起步早,研发并充分利用先进的技术设备,故PCB行业得到了长足发展。近二十余年,凭借亚洲尤其是中国在劳动力、资源、政策、产业聚集等方面的优势,全球电子制造业产能向中国、中国台湾和韩国等亚洲地区进行转移。随着全球产业中心向亚洲转移,PCB行业呈现以亚洲,尤其是中国大陆为制造中心的新格局。自2006年开始,中国超越日本成为全球第一大PCB生产国,PCB的产量和产值均居世界第一。近年来,全球经济处于深度调整期,欧、美、日等主要经济体对世界经济增长的带动作用明显减弱,其PCB市场增长有限甚至出现萎缩;而中国与全球经济的融合度日益提高,逐渐占据了全球PCB市场的半壁江山。

注:SEA/ROW代表东南亚/全球其他国家及地区。

中国作为全球PCB行业的最大生产国,占全球PCB行业总产值的比例已由2000年的8.1%上升至2018年的52.4%,美洲、欧洲和日本的产值占比大幅下滑,中国大陆和亚洲其他地区(主要是韩国、中国台湾和东南亚)等地PCB行业发展较快。

3、发展趋势分析

在当前全球经济复苏的大环境下,通讯电子行业、消费电子行业需求相对稳定,同时汽车电子、医疗器械等下游市场的新增需求逐年上升。根据Prismark预测,未来五年全球PCB行业产值将持续稳定增长,预计2018年至2023年复合增长率为3.7%,2023年全球PCB行业产值将达到747.56亿美元。

据Prismark预测,未来5年亚洲将继续主导全球PCB市场的发展,而中国的核心地位更加稳固,中国大陆地区PCB行业将保持4.4%的复合增长率,至2023年行业总产值将达到405.56亿美元。在PCB公司"大型化、集中化"趋势下,已较早确立领先优势的大型PCB公司将在未来全球市场竞争中取得较大优势。

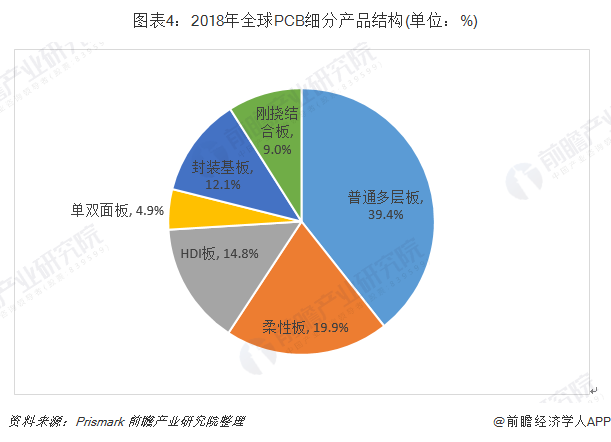

4、全球PCB细分产品结构

根据Prismark的统计,2018年全球PCB细分产品的市场结构如下:

从产品结构来看,当前PCB市场刚性板仍占主流地位,其中多层板占比39.4%,单双面板占比4.9%;其次是柔性板,占比达19.9%;HDI板和封装基板分别占比为14.8%和12.1%。

随着电子电路行业技术的迅速发展,元器件集成功能日益广泛,电子产品对PCB的高密度化要求更为突出。未来五年,在数据处理中心驱动下,封装基板、多层板将增长迅速。根据Prismark预测,2018年至2023年封装基板的年均复合增长率约为4.9%,领跑PCB行业;预计多层板的复合增长率为4.3%。

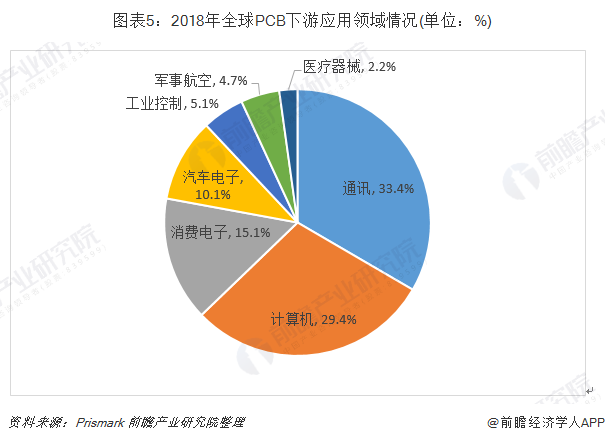

5、全球PCB下游应用领域

全球PCB下游应用市场分布广泛,主要包括通讯、计算机、消费电子、汽车电子、工业控制、军事航空、医疗器械等领域。根据Prismark的统计,2018年全球PCB下游应用领域分布如下:

电子信息产业的蓬勃发展是PCB行业发展的重要助力。从下游应用领域分布来看,2018年通讯行业的PCB市场规模最大,占比约为33.4%;其次是计算机行业,占比约为29.4%。其他领域PCB市场规模较大的是消费电子、汽车电子。

6、全球PCB领先企业

全球PCB行业分布地区主要为中国、中国台湾、日本、韩国和欧美地区,随着近些年来全球PCB产能向中国转移,目前中国已经是全球PCB行业产量最大的区域。

全球印刷电路板行业集中度不高,生产商众多,市场竞争充分。虽然目前PCB行业存在向优势企业集中的发展趋势,但在未来较长时期内仍将保持较为分散的行业竞争格局。根据N.T.Information发布的2018年世界百强PCB企业排行榜,2018年前十大PCB厂商收入合计为211.51亿美元。2018年全球前十大PCB厂商的销售情况如下:

二、中国印制电路板市场概况

1、市场规模

受益于全球PCB产能向中国转移以及下游蓬勃发展的电子终端产品制造的影响,中国PCB行业整体呈现较快的发展趋势,2006年中国PCB产值超过日本,中国成为全球第一大PCB制造基地,受通讯电子、计算机、消费电子、汽车电子、工业控制、医疗器械、国防及航空航天等下游领域强劲需求增长的刺激,近年我国PCB行业增速明显高于全球PCB行业增速。2018年,我国PCB行业产值达到327.02亿美元,同比增长10.0%。

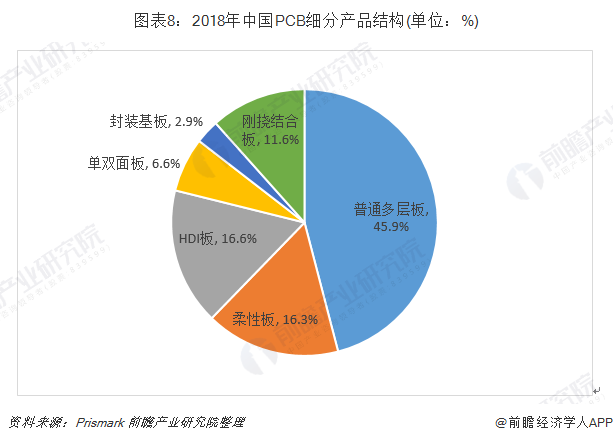

2、细分产品结构

根据Prismark统计,2018年我国刚性板的市场规模最大,其中多层板占比45.9%,单双面板占比6.6%;其次是HDI板,占比达16.6%;柔性板占比为16.3%。与先进的PCB制造国如日本相比,目前我国的高端印制电路板占比仍较低,尤其是封装基板及刚挠结合板方面。

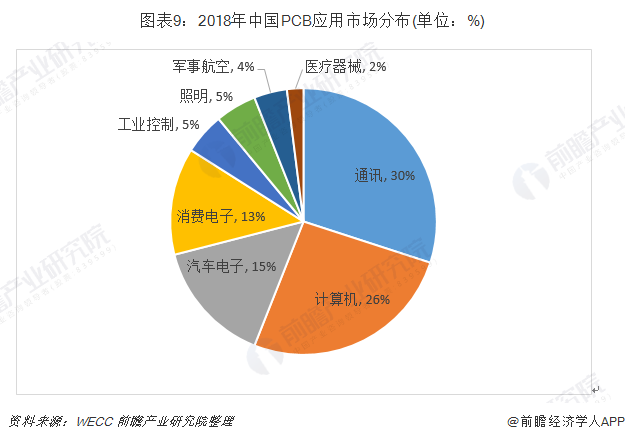

3、下游应用领域

中国PCB下游应用市场分布广泛,根据WECC统计数据,2017年中国PCB应用市场最大的是通讯类,受益于智能手机、移动互联网等蓬勃发展,市场占有率保持较高的水平,占比为30%;其次是计算机,市场占比为26%;汽车电子的市场占有率为15%,随着智能汽车管理系统、汽车多媒体交互系统等的发展,汽车电子将成为PCB应用市场发展的新机会。

下游行业的发展是PCB产业增长的动力,随着电子终端产品的创新和发展,新型电子产品不断出现,相比以前过多依赖少数几类电子产品的需求情况,PCB行业的发展变得更加平稳。

4、领先企业

从国市场来看,2017年我国PCB企业目前大约有1,300家,主要分布在珠三角、长三角和环渤海区域,形成了台资、港资、美资、日资以及本土内资企业多方共同竞争的格局。其中,外资企业普遍投资规模较大,生产技术和产品专业性都有一定优势;内资企业数量众多,产业集中度低,在规模和技术水平上与外资相比仍存在差距。

根据CPCA公布的中国印制电路行业排名表,2018年国内主要PCB厂商排名如下:

图表10:2018年中国PCB企业排名(单位:亿元)

规模较大、排名靠前的PCB企业主要生产大批量板,定位于小批量板的PCB企业相对较少,除公司以外,国内生产小批量板的代表性企业主要有崇达技术、兴森科技、明阳电路等。

来源:前瞻产业研究院

扫一扫,关注

扫一扫,关注